联合利华拒绝了卡夫亨氏提出的收购邀约。

2月16日,美国食品公司卡夫亨氏确认自己对于英国食品和日化公司联合利华发出了合并邀约。卡夫亨氏对联合利华提出的收购价格是每股50美元,对其估值为1430亿美元,但遭到了后者的拒绝。

卡夫亨氏在收购邀约被拒后主动发了一封公告信,意味深长。

当天,联合利华的股票就上涨了14%,突破了1000亿英镑市值大关,创造了历史新高,卡夫亨氏的股价也上涨了7.3%。

仅过了一个周末,就在大家以为卡夫亨氏会卷土重来的时候,2月20日,卡夫亨氏宣布放弃收购联合利华。这也是它背后的助推方3G资本史上首次收购失手。

这绝对是一场精彩的反转剧,让我们来分析一下在短短的5天中,这件大收购案背后发生了些什么。

Q1:卡夫亨氏为什么挑中了联合利华?

根据彭博社的消息,对于联合利华的管理层来说,这是一场意料之外的收购邀约。他们之前认为,两家公司非常不同,并没有料到卡夫亨氏会对自己出手。

2015年,在3G资本的推动下,卡夫和亨氏两家公司合并。去年一直有消息称,3G资本正在寻找一家可与卡夫亨氏合并的食品公司。之前的传言名单上包括亿滋国际(2012年从卡夫公司拆分)、通用磨坊和家乐氏,联合利华并不在其中。

但是,收购联合利华也并非不在情理之中。

从财报数据来看,2016年,联合利华的营收同比下降了1.05%。在这一财年,宝洁、卡夫亨氏、亿滋国际的营收分别下降了7.7%、9%和12.5%。

对于全球食品和快消巨头来说,近两年是一段非常难熬的时光。今年1月,联合利华的股价曾跌至38.78美元,是过去一年的最低点。但这对于收购方来说却是一个好消息。

由于业绩不佳,联合利华的股价从去年11月开始就逐步下跌,3G资本正好找到了一个股价低但是品牌优质的公司。| 数据来源:Seeking Alpha

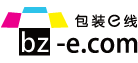

并且,根据《华尔街日报》整理的数据(下图),2016年联合利华的营收是卡夫亨氏的1倍,市值比其多了16亿美元,但是员工人数却是后者的整整4倍。这意味着,联合利华在削减人员成本方面有着很大的空间。

联合利华全球员工16.8万,卡夫亨氏经过几轮裁员,全球员工仅剩4.1万。| 表格来源:华尔街日报

其次,两家公司在覆盖的行业上有较大的重叠,2016年联合利华的食品业务占比为24%。同时,业务占比57.3%的家庭护理和个人护理产品的销售渠道和食品也非常接近——杂货店、超市、电商都是两者的共通渠道。这两部分的业务加起来营收占比超过了整体的80%。从这方面来说,如果两家公司合并,可以整合销售渠道,削减销售成本,扩大销售团队面对平台方时的谈判优势。

从销售区域来看,这两者也能互补。同样是对照《华尔街日报》整理的数据,卡夫亨氏在北美有着市场优势,而联合利华在澳大利亚、欧洲、南美和中东,具有市场优势。

表格来源:华尔街日报

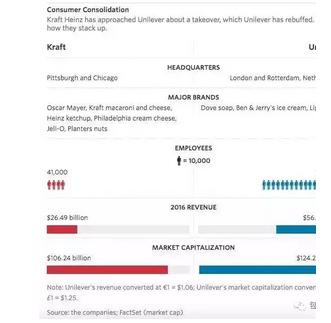

最后,3G资本一向以“大收购”闻名。2015年,它甚至对彼时市值1800亿美元可口可乐展现出浓厚的兴趣。对于经历过百威英博和南非最大啤酒商SAB Miller合并案子的3G资本来说,比起收购只有650亿美元市值的亿滋国际,进攻市值超过千亿美元的联合利华,绝对更符合他们的风格。

Q2:卡夫亨氏为什么敢“蛇吞象”?

这就得要提到卡夫亨氏背后的资本方3G资本了。

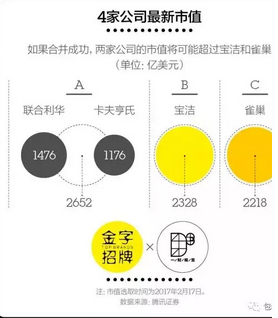

2000年,一名叫做豪尔赫·保罗·雷曼的巴西人创立了3G资本,这家公司在接下来的16年中改变了全球消费零售行业的格局。具体情况看看下面这张表就知道了。

2015年,它主导了百威英博和南非第一大啤酒商SAB Miller合并,如果此次卡夫和联合利华的案例可以成功的话,那就是超越自己的一次收购了。

对于职业经理人来说,被3G资本收购整合是一件可怕的事情。去年7月,亿滋国际对好时公司发出了收购邀约,彭博社的分析师认为就是为了抵御3G资本的收购。

他们为什么会感到恐惧?因为3G资本在削减成本上的“手下不留情”是在业内出了名的。

举个例子,在被收购之前,比利时啤酒Interbrew的老板拥有私人飞机,公司为员工提供免费啤酒。3G资本将之收购并与百威英博合并之后,把这些福利一律取消了,甚至不再允许员工彩色打印,每年只有200张黑白打印的额度,超过额度需要有VP以上的高管批准。

这一策略也延续到现在百威英博,他们把省下来的钱直接投放到能刺激终端销售的地方去,比如给分销商更好的返点或者奖励业绩优异的销售人员出国旅游。

3G资本创始人豪尔赫·保罗·雷曼,对他来说,占名额但不干活、以及用公款享受各种福利这类事情是最不能容忍的。

除了传统的裁员、合并业务、部门协同的削减成本的方法之外,3G资本还有最狠的一招叫做“零基预算”(Zero Base Budget,业内人士简称它们为ZBB”)。

通常来说,公司的下一年预算都会基于当年预算的基础上做调整。所以也就是为什么大家在年末经常会看到品牌“突击花钱”的原因。但是3G资本对于这种方式说“不”,雷曼规定,不管上一年的预算花了多少,下一年的预算都以“0”为标准,将根据市场和销售目标重新制定。

一般公司制定预算的时候,都会考虑下一年所需要达到的营收目标,市场占有份额以及利润等各个维度的指标。“零基预算”当然也会考虑,但是所有的指标中最重要的是“利润”这一项(至于原因会在下一个问题中解释)。公司会为了保证利润而牺牲掉原本可能获得的市场份额。

这些方式对于职业经理人来说都颇为“残酷”,但是对于股东来说,不能不说是一件好事。这一点看看卡夫亨氏的财报就知道了。

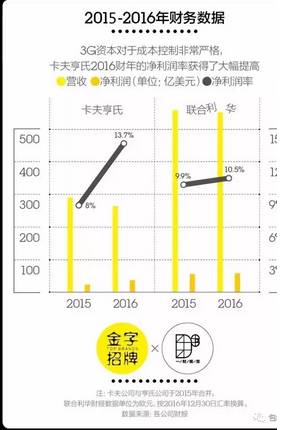

2015年,在3G资本和巴菲特的主导下,卡夫和亨氏两家公司合并。卡夫亨氏当年的净利润率为8%,低于联合利华的10%。但是在短短的一年之后,卡夫亨氏在营收规模下降了9%的情况下,净利润率反而增长了5.7%,达到了13.7%,超过了联合利华当年的10.5%。

Q3:3G资本为什么会失败?

是的,我们本来的预测是,它们会卷土重来。但是,英国人“不为金钱所动”的态度,深深地打动了我。所以,我们就再来看一看,3G资本这次会失手?

如此大交易额的收购都会使用到外部融资或者杠杆收购。目前卡夫亨氏账上的现金流仅为42亿美元,3G资本的现金流未对外公布,但根据外媒的消息称,雷曼和巴菲特已经在寻找融资方。

杠杆收购的精髓在于,用被收购企业未来的现金流来还债。

也就是说,卡夫亨氏为了收购联合利华会通过各种金融渠道借一大笔债,一旦合并成功之后,这笔债就会成为“卡夫亨氏+联合利华”共同的负债了,这也意味着“利润”而非“规模”将成为公司的首要任务。另外,产品研发的经费也会相应减少,这就会带来两个问题。

1)裁员和关闭工厂

从过往的案例来看,雷曼的风格是“不养闲人”,所以被3G公司收购或整合的百威英博、汉堡王等都一定程度上摆脱了冗员和效率低下的“大公司病”的问题,重新焕发了生机。

但是对于普通的员工来说,这是一场灾难。英国人曾经吃过一次亏。2010年1月20日,卡夫收购了英国糖果品牌吉百利(此时,卡夫还不属于3G资本)。卡夫曾承诺把生产基地留在英国,但是最后并没有遵守这个承诺。关闭工厂意味着成千上万名失业的英国工人。

这也难怪英国劳工部大臣会对最新的结果表示高兴。她说:“我对于卡夫放弃对联合利华的计划、削减成本和裁员感到高兴。”根据英国《金融时报》的报道,消息公布之前,英国首相特蕾莎·梅已经下令英国高级官员进行调查,了解这笔收购是否会损害英国经济。

2)过度的压低成本带来产品质量问题

在入主百威英博之后,百威集团的啤酒产品就采用了更薄的玻璃和包装纸板,减少高品质啤酒花的采购量,部分品牌啤酒酒精含量从5%降低到4.8%。同样,近两年,亨氏食品也频繁被爆出食品安全问题。

哪怕是对于雷曼这样的“天才商人”来说,削减成本和制造优质产品也是一个“不可兼得”的梦想。

但3G资本的收购步伐不会停止,亿滋国际甚至联合利华的部分食品品牌都可能成为它下一个目标。和恶意收购不同,直到目前为止,3G资本收购公司之后都是长期持有,而非短期套利获现。卡夫亨氏的利润增长有限,如果还想获得更大的收益回报的话,3G资本唯有采取“收购-整合-获利”这一种方式了。